- within Antitrust/Competition Law, Transport and Consumer Protection topic(s)

Op 16 september 2025 heeft het demissionaire kabinet het Belastingpakket 2026 aangeboden aan de Tweede Kamer. Een aantal van de in het pakket opgenomen wetsvoorstellen is relevant voor familiebedrijven en hun aandeelhouders. Dit hebben wij hierna voor u op een rij gezet. Daarnaast informeren wij u graag over een aantal overige fiscale ontwikkelingen.

De perse onderdelen van het Belastingpakket 2026 kunnen nog wijzigen tijdens de parlementaire behandeling. Zeker met oog op de aanstaande verkiezingen kan het zijn dat de Tweede Kamer meer wijzigingen aanbrengt dan in andere jaren.

1.Tarieven

Geen aanpassing tarief vennootschapsbelasting per 2026

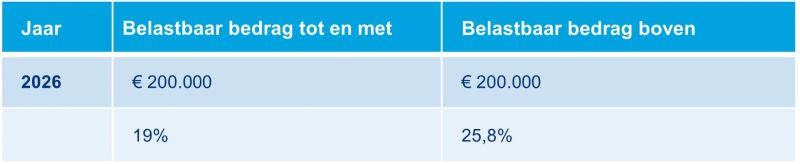

Per 1 januari 2026 blijven de tarieven en tariefschrijven in de vennootschapsbelasting (Vpb) ongewijzigd. Net als in 2025 geldt in 2026 het lage Vpb-tarief van 19% voor winsten tot en met € 200.000. Boven de grens van € 200.000 blijft het tarief 25,8%.

Marginale aanpassing tarief box 1 inkomstenbelasting (werk en woning) per 2026

Per 2026 wordt het tarief in de eerste en tweede schrijf van de inkomstenbelasting marginaal aangepast (eerste schijf 0,12% lager en tweede schijf 0,08% hoger). Daarnaast worden de belastingschijven en heffingskortingen in de inkomstenbelasting slechts beperkt geïndexeerd ter dekking van het niet doorgaan van eerder voorgestelde btw-verhogingen op sport, cultuur en media.

Geen wijziging tarief box 2 inkomstenbelasting (aanmerkelijk belang) per 2026

Sinds 1 januari 2024 geldt een tweeschrijvenstelsel in box 2. De eerste (2025: € 67.804) aan inkomen uit aanmerkelijk belang (box 2-inkomen) wordt belast tegen een laag tarief van 24,5%. Het meerdere wordt belast tegen een hoog tarief van 31% (tarief 2025). Dit lage en hoge tarief blijven per 2026 ongewijzigd en de eerste schijf wordt iets verlengd tot € 68.843.

N.B.: Voor indirect gehouden lucratieve belangen wordt voorgesteld het effectieve tarief in box 2 per 2026 te verhogen van 31% tot 36%. Zie hierna onder het thema '(familie)bedrijven'.

Stijging effectieve belastingdruk box 3 inkomstenbelasting (sparen en beleggen) per 2026

Hoewel het tarief voor de vermogensrendementsheffing (box 3) per 2026 36% blijft, stijgt de effectieve belastingdruk. Belastingplichtigen gaan te maken krijgen met een hoger forfait voor overige bezittingen; deze stijgt van 5,88% naar 7,78%. Daarnaast daalt het heffingsvrij vermogen van € 57.684 (2025) naar € 51.396 (2026).

Verlaging tarief overdrachtsbelasting voor woningen naar 8%

Vanaf 1 januari 2026 geldt het overdrachtsbelastingtarief van 10,4% niet langer bij de verkrijging van woningen. Voor de aankoop van woningen wordt per 2026 een nieuw overdrachtsbelastingtarief van 8% ingevoerd. Bij de verkrijging van een woning die als eigen woning zal worden gebruikt blijft het 2%-tarief gelden. Deze maatregel was al onderdeel van het Belastingplan 2025.

Het overdrachtsbelastingtarief van 8% voor woningen is alleen van toepassing als de woning op het moment van verkrijging 'naar zijn aard geschikt is voor woondoeleinden'. Het 8% overdrachtsbelastingtarief is dus niet van toepassing op de aankoop van bestaand niet-residentieel vastgoed dat na verkrijging wordt herontwikkeld of getransformeerd tot residentieel vastgoed. Daarvoor blijft het tarief 10,4%.

2. (Familie)bedrijven

Verhoging box 2 belasting indirect gehouden lucratief belang

De Tweede Kamer had voorafgaand aan Prinsjesdag al een motie aangenomen die opriep tot een verhoging van de box 2 belasting voor indirect gehouden lucratieve belangen. Het Belastingplan 2026 geeft uitvoering aan deze motie. Het kabinet stelt voor dat het inkomen uit indirect lucratief belang vanaf 2026 effectief zal worden belast tegen een verlaagd tarief in de eerste schijf van 28,45% (nu: 24,5%), en voor het meerdere tegen een tarief van 36% (van 31%).

Daarnaast is een flankerende maatregel opgenomen voor indirect gehouden lucratieve belangen. Dit geldt voor situaties waarin het gehouden belang pas op een later moment van box 3 naar box 2 wordt overgebracht. Op grond van de flankerende maatregel zal de waarde die tot dat moment op het belang is aangegroeid alsnog belast worden in box 1.

Achtergrond lucratief belang

Bepaalde vormen van managementparticipaties, zoals 'sweet equity' en 'carried interest' kunnen kwalificeren als een lucratief belang. Een lucratief belang is een vermogensrecht dat is toegekend aan de belastingplichtige, waarvan moet worden aangenomen dat de opbrengsten mede een beloning vormen voor werkzaamheden van de belastingplichtige (bijvoorbeeld op basis van een dienstbetrekking of managementovereenkomst). Om als lucratief belang te kwalificeren, moet er in de regel sprake zijn van disproportioneel winstpotentieel voor de houder van het recht (bijvoorbeeld door het gebruik van achtergestelde instrumenten).

In beginsel worden opbrengsten uit een lucratief belang belast in box 1 (progressieve tarieven oplopend tot 49,5%). Onder voorwaarden is het echter mogelijk om te kiezen voor belastingheffing in box 2 (zonder rekening te houden met het hierboven genoemde amendement is dit in beginsel een tarief van 31%, met een verlaagd tarief van 24,5% voor de eerste € 67.804 aan inkomsten). Opbrengsten uit een lucratief belang worden enkel in box 2 belast indien aan drie voorwaarden wordt voldaan: (a) het lucratief belang wordt indirect gehouden via een niet-transparante entiteit; (b) de belastingplichtige heeft een aanmerkelijk belang in deze houdsterentiteit (kortgezegd, de belastingplichtige bezit 5% of meer van (een klasse van) de aandelen); en (c) ten minste 95% van de opbrengsten uit het lucratief belang worden door de houdsterentiteit binnen hetzelfde kalenderjaar aan de belastingplichtige in privé uitgekeerd.

Verwachte aanpassing liquidatieverliesregeling blijft uit

Als uitzondering op de deelnemingsvrijstelling, kan een belastingplichtige op grond van de liquidatieverliesregeling bij liquidatie van een dochtervennootschap onder voorwaarden een verlies in aanmerking nemen. Op 21 maart 2025 is door de Hoge Raad arrest gewezen over de toepassing van een van deze voorwaarden. Dit oordeel van de Hoge Raad kan in bepaalde gevallen leiden tot dubbele verliesneming. Zie voor meer informatie onze nieuwsbrief van 21 maart 2025.

Vanwege de budgettaire gevolgen van het arrest werd een aanpassing van de liquidatieverliesregeling verwacht. Het kabinet stelt echter voor om deze gevolgen buiten de regeling om te dekken, onder meer door de aftrekbaarheid van kosten op afdekkingsinstrumenten op valutarisico's te beperken.

Tijdelijk overgangsrecht fonds voor gemene rekening

Per 1 januari 2025 zijn de fiscale classificatieregels voor bepaalde rechtsvormen, zoals het 'fonds voor gemene rekening' (fgr), aangepast. Deze regels bepalen onder meer of een rechtsvorm zelfstandig belastingplichtig is (fiscaal 'non-transparant') of dat de achterliggers worden belast (fiscaal 'transparant').

Een ongewenste uitwerking van deze nieuwe regels is dat bepaalde beleggingsfondsen - in het bijzonder personenvennootschappen (bijv. commanditaire vennootschappen) - per 1 januari 2025 worden aangemerkt als fgr (waardoor zij zelfstandig belastingplichtig worden), terwijl deze beleggingsfondsen tot dat moment fiscaal transparant waren (en de belasting rechtstreeks werd geheven van de participanten). Dit leidt tot knelpunten in de praktijk. Het kabinet wil daarom per 1 januari 2027 de definitie van het fgr aanpassen en stelt voor de tussenliggende periode overgangsrecht voor.

Deze fondsen kunnen hun fiscaal transparante status behouden tot 1 januari 2028 als aan één van de volgende voorwaarden wordt voldaan:

- Het fonds heeft vóór 1 januari 2025 aangetoond van plan te zijn een zogenoemde 'inkoopvariant' te introduceren; of

- Indien dit voornemen niet vóór 1 januari 2025 is aangetoond, door samen met haar participanten uiterlijk op 28 februari 2026 expliciet voor het behoud van de transparante status te kiezen (en deze keuze kan worden onderbouwd).

De duur van het overgangsrecht kan worden verkort indien wijzigingen in de fgr-definitie vóór 1 januari 2028 (bijvoorbeeld op 1 januari 2027) al in werking treden.

3. Bedrijfsopvolging

Alleen BOR en DSR voor reguliere aandelen met een minimum belang van 5%

Het Belastingpakket 2025 bevatte reeds een beperking van de bedrijfsopvolgingsregeling in de schenk- en erfbelasting (BOR) en doorschuifregeling in de inkomstenbelasting (DSR) tot reguliere aandelen met een minimaal belang van 5% van het totale geplaatste kapitaal. Na invoering van deze maatregel zijn de BOR en DSR niet langer beschikbaar voor structuren waarin sprake is van meesleep-AB, het fictief-AB, bepaalde soortaandelen (die geen belang van ten minste 5% van het totale geplaatste kapitaal vertegenwoordigen), winstbewijzen, opties, belangen in coöperaties en tracking stock. Destijds is opgemerkt dat als bepaalde aandelen in een vennootschap tracking stock zijn, de andere aandelen in de vennootschap per definitie ook tracking stock zijn. Zie voor meer informatie onze nieuwsbrief van 17 september 2024 over het Belastingpakket 2025.

Onzekere inwerkingtreding

De inwerkingtreding van deze beperking is nog onzeker nu deze is gekoppeld aan de inwerkingtreding van twee andere maatregelen. Deze andere maatregelen zijn versoepelingen van de BOR en DSR voor kleine belangen in familiebedrijven. Deze versoepelingen moeten door de Europese Commissie worden goedgekeurd.

Als de Europese Commissie de verruimingen goedkeurt, treden deze per 2026 in werking. De hiervoor beschreven beperking treedt dan op hetzelfde moment in werking. Op Prinsjesdag 2025 is niets bekend gemaakt omtrent het oordeel van de Europese Commissie, waardoor nog niet duidelijk is wanneer de maatregelen van kracht worden.

Nieuwe definitie preferente aandelen

Per 2026 wordt een nieuwe wettelijke definitie voor preferente aandelen geïntroduceerd: aandelen met voorrang ten aanzien van de winstverdeling of liquidatieopbrengsten. Een aandeel kan ook gedeeltelijk preferent (hybride) zijn, bijvoorbeeld bij afwijkende winst- of agioreserves die een vergoeding dragen. Omdat de BOR alleen kan worden toegepast op preferente (delen van) aandelen als die op een bepaalde manier zijn ontstaan, is dit een verregaande beperking. Deze definitie is vorig jaar op Prinsjesdag gepresenteerd en wordt volgens de Belastingdienst al in de praktijk gehanteerd.

4. Erven en schenken

Beperking gemeenschap van goederen of verrekenbeding met ongelijke breukdelen

De Hoge Raad heeft op 16 februari 2024 arrest gewezen over een situatie waarin echtgenoten in het zicht van overlijden hun gerechtigdheid tot het vermogen van de huwelijksgemeenschap wijzigden. Door een ongelijke verdeling daalde de nalatenschap van de overleden echtgenoot, waardoor erfbelasting werd voorkomen. Deze situatie wordt door het kabinet als onwenselijk beschouwd.

In het Belastingplan 2026 is nu een maatregel voorgesteld die moet tegengaan dat door een ongelijke breukdelengemeenschap zonder heffing van schenk- of erfbelasting vermogen over kan gaan. Het voorstel houdt in dat de ontbinding van een gemeenschap van goederen met een andere verdeling dan 50/50, of de toepassing van een verrekenbeding met een verdeling van de te verrekenen som anders dan 50/50, leidt tot heffing van schenk- of erfbelasting.

De maatregel treedt naar verwachting op 1 januari 2026 in werking. Voor op 16 september 2025, 16:00 uur bestaande huwelijkse voorwaarden geldt overgangsrecht; deze huwelijkse voorwaarden worden niet geraakt door de maatregel. Wijzigingen in huwelijke voorwaarden op het aandeel in de huwelijksgoederengemeenschap of het te verrekenen vermogen ná dit tijdstip leiden ertoe dat het overgangsrecht niet meer op die huwelijksvoorwaarden van toepassing is.

Echtgenoten die voor of tijdens het huwelijk hun vermogens deels, maar niet volledig, met elkaar willen delen, blijven na inwerkingtreding van deze nieuwe maatregel als alternatief houden om in huwelijkse voorwaarden slechts een deel van hun privévermogen in een gemeenschap of onder de werking van een verrekenbeding te brengen.

Verruiming aangiftetermijn erfbelasting en aanpassing belastingrente

Het kabinet heeft voorgesteld om de aangiftetermijn voor de erfbelasting te verlengen van 8 naar 20 maanden ter zake van overlijdens die op of na 1 januari 2026 plaatsvinden. De huidige termijn blijkt in de praktijk vaak te kort om een juiste en volledige aangifte te kunnen doen. Gelet op deze ruime verlenging van de aangiftetermijn is de Belastingdienst voornemens om slechts – op verzoek – nog eenmaal verder uitstel te verlenen van vier maanden.

Ook is voorgesteld om de regeling voor de belastingrente aan te passen: deze gaat pas lopen na afloop van de nieuwe termijn van 20 maanden. Hierdoor is binnen de nieuwe termijn geen belastingrente verschuldigd.

Waardering vastgoed in de Successiewet

In de inkomstenbelasting en Successiewet wordt vastgoed in beginsel gewaardeerd op basis van de WOZ-waarde. Voor met huurbescherming verhuurde woningen geldt een correctie via de zogenoemde leegwaarderatio, waardoor de waarde lager uitvalt.

Uit een arrest van de Hoge Raad uit 2015 volgt dat met huurbescherming verhuurde woningen op marktwaarde kunnen worden gewaardeerd als deze waarde ten minste 10% lager is dan de waarde op basis van de leegwaarderatio. Het kabinet heeft voorgesteld deze rechtspraak met terugwerkende kracht over te nemen in regelgeving.

Daarnaast stelt het kabinet voor om situaties van verhuur tussen gelieerde partijen tegen een niet-marktconforme huurprijs expliciet uit te sluiten van toepassing van de leegwaarderatio. Alleen indien de huurprijs marktconform is, blijft toepassing van de leegwaarderatio mogelijk.

5. Werknemers

Versobering onbelaste vergoeding extraterritoriale kosten

Expatregeling: geen nieuwe versoberingen, wel verlaging percentage

In het Belastingpakket 2026 zijn geen aanvullende versoberingen van de Expatregeling opgenomen. De eerder aangekondigde verlaging van het belastingvrije percentage van 30% naar 27% per 1 januari 2027 blijft van kracht. Ook wordt de drempel voor toepassing van de Expatregeling verhoogd.

The content of this article is intended to provide a general guide to the subject matter. Specialist advice should be sought about your specific circumstances.

[View Source]